Boeing prevede che finanziamenti globali e diversificati continueranno a confluire nel settore del finanziamento degli aerei nel momento in cui il settore dell’aviazione si trova ad affrontare la pandemia e la diffusione dei vaccini continua ad accelerare.

“I finanzieri e gli investitori comprendono la resilienza del settore e i fondamentali a lungo termine che rendono gli aeromobili una prezioso asset”, ha affermato Tim Myers, presidente di Boeing Capital Corporation. “Nonostante gli impatti senza precedenti de;l COVID-19 sull'industria aerospaziale globale, in genere continua a esserci liquidità nel mercato per i nostri clienti e ci aspettiamo che ciò migliori ulteriormente man mano che i viaggi inizieranno ad aumentare”.

Il Current Aircraft Finance Market Outlook (CAFMO) 2021, il primo pubblicato dal 2019, riflette la visione a breve termine di Boeing delle dinamiche di mercato e valuta le fonti di finanziamento per le nuove consegne di aerei commerciali. A causa degli impatti della pandemia, il CAFMO 2021 esclude le sue proiezioni di finanziamento del settore a uno e cinque anni.

“I fondamentali del settore continuano a mostrare vari gradi di forza in diversi mercati a seconda delle tendenze regionali della pandemia globale”, ha detto Myers. “Ci aspettiamo che il capitale continui a essere instradato nel settore da operatori affermati e man mano che i nuovi operatori cercano opportunità durante la ripresa del settore”.

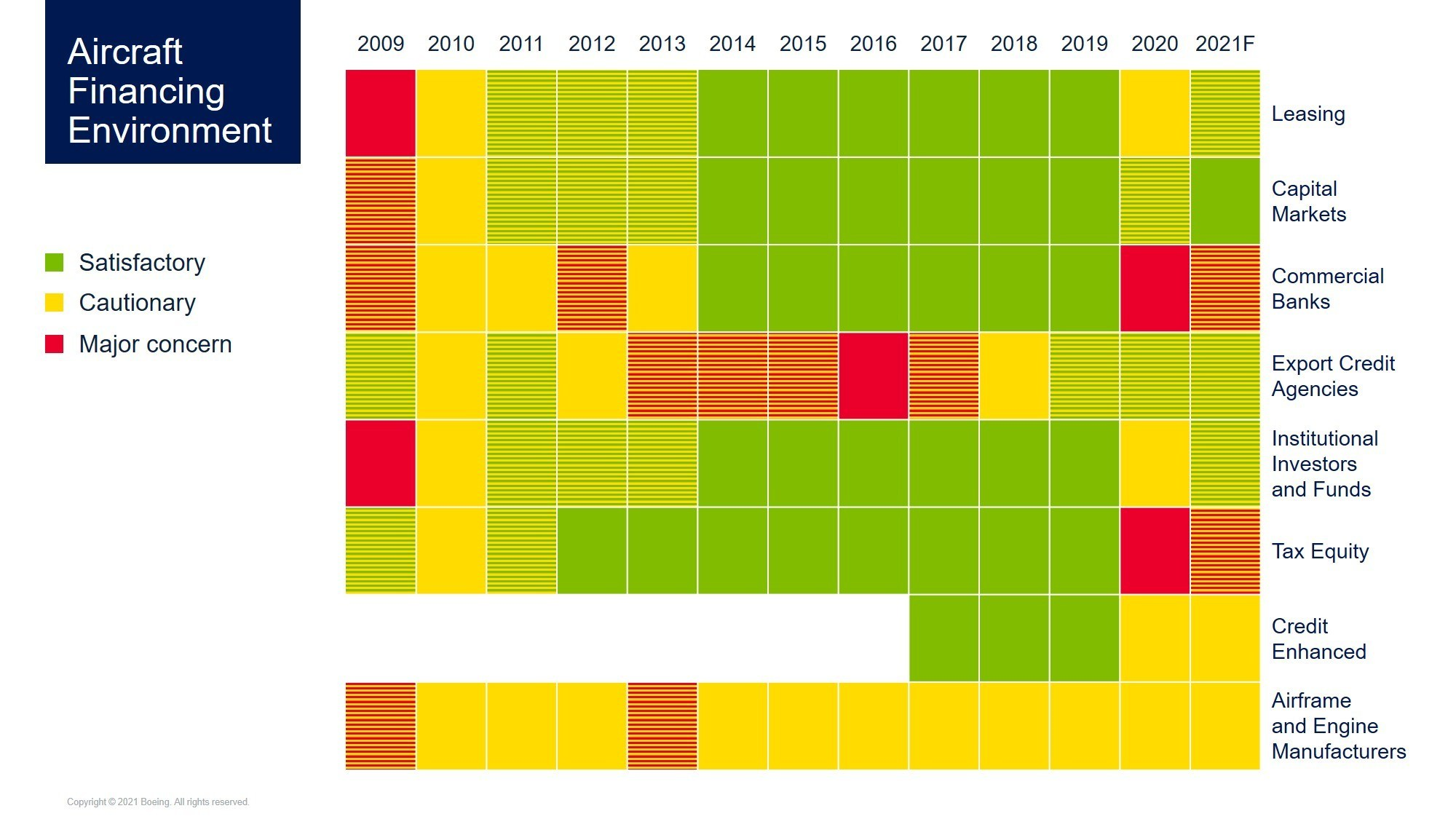

Il CAFMO 2021 riporta che il contesto di finanziamento degli aeromobili ha chiuso il 2020 con liquidità sufficiente per finanziare le consegne, ma con sfide in particolare sul debito bancario e sui mercati tax equity. Il CAFMO 2021, un video introduttivo e i dati sui finanziamenti per aree sono disponibili su www.boeing.com/CAFMO.

I punti salienti includono quanto segue:

- A livello di industria, il volume dei finanziamenti per la consegna di aerei commerciali è stato pari a 59 miliardi di dollari, con una diminuzione del 40% rispetto ai livelli del 2019.

- Le principali fonti di finanziamento delle consegne Boeing sono state contanti, debito bancario e capital markets, e il 100% delle consegne Boeing era finanziato da terzi.

- I lessor di aeromobili hanno eseguito un volume significativo di transazioni di sale-leaseback e la flotta in leasing a livello di settore è salita al 46%.

- I capital markets per i volumi del trasporto aereo sono stati superiori del 70% rispetto al 2019.

- Le banche commerciali hanno sostenuto il bisogno di liquidità dell’industria aeronautica all'’inizio della pandemia, ma il debito bancario a lungo termine è diventato una delle forme di finanziamento meno utilizzate.

- Le agenzie di credito all’esportazione rimangono una piccola ma importante fonte di finanziamento durante la pandemia.

- Il finanziamento potenziato dal credito ha visto ulteriori progressi come fonte di finanziamento complementare, raggiungendo il 4% del mix di finanziamenti per le consegne Boeing.

Il Boeing Commercial Market Outlook 2020, una previsione ventennale annuale separata per il mercato degli aerei e dei servizi commerciali, prevede una crescita del traffico passeggeri a un tasso medio del 4% all'anno. Si prevede che la flotta commerciale mondiale raggiungerà 48.400 velivoli entro il 2039, rispetto ai 25.900 aerei odierni.

Boeing Capital Corporation è un fornitore globale di soluzioni di finanziamento. Sussidiaria interamente controllata da The Boeing Company, Boeing Capital offre prestiti e leasing garantiti da asset, concentrandosi su asset che sono fondamentali per le operazioni principali dei clienti Boeing. La missione principale di Boeing Capital è supportare le altre business unit Boeing assicurando ai clienti il finanziamento di cui hanno bisogno per acquistare e ricevere i loro prodotti Boeing.

.gif)